Confira as previsões para o mercado de vinhos em 2022, após dois anos de crescimento sem precedentes para a categoria

A mudança foi a única constante desde a chegada do Covid no Brasil no início de 2020. Transformações radicais na rotina levaram o consumidor a tomar novas decisões: uma delas foi eleger o vinho como bebida da pandemia. Foram dois anos de crescimento expressivo no seu consumo, que até então aumentava timidamente ano a ano. Como resultado, 2021 se encerrou com uma expansão significativa na base de consumidores regulares de vinho, chegando a 51 milhões de pessoas, um aumento de 12 milhões de consumidores no ano, e que representa 36% da população adulta brasileira, segundo o relatório Brazil Wine Landscapes 2022 da Wine Intelligence.

O ano de 2022 se inicia com cautela, após toda a euforia de consumo observada nos últimos dois anos. A pandemia persiste, a economia dá sinais de instabilidade, com a inflação e o desemprego em alta, o que impacta diretamente no consumo de vinho; e há eleições no segundo semestre. Será neste cenário adverso que os consumidores e as empresas irão ajustar os ponteiros e moldar o que deve ser o mercado brasileiro de vinhos em 2022 e além.

Novas mudanças estão no radar e indicam caminhos para o mundo do vinho. Do comportamento do consumidor frente aos aumentos de preços – sim, eles devem continuar –, aos vinhos com mais açúcar residual e os coquetéis com a bebida.

Atento a estas transformações, o blog da Winext analisa seis tópicos que devem marcar o setor neste e nos próximos anos.

#1 Preços em alta

A cena de vinhedos franceses iluminados por velas e fogueiras rodaram o mundo em abril do ano passado. A imagem simbolizou as geadas fora de época, que reduziram sensivelmente o volume da safra na Europa, principalmente na Borgonha. Poucos meses depois, importadores receberam as novas tabelas de preços, com aumentos de mais de 20%. E não foi só a geada que causou a subida de preços: houve aumento nos custos de produção e transporte nestes tempos de Covid. Para cruzar o Oceano Atlântico, os custos de importação explodiram desde o início da pandemia.

Segundo Adão Morellato, da International Consulting, o valor dos fretes entre Europa e Brasil quintuplicaram nos últimos dois anos, enquanto o aumento da espera para liberação de mercadorias pesou no fluxo de caixa dos importadores. “Containers que custavam antes 700 euros hoje não saem por menos de 3 mil euros, e o que antes levava 10 dias para liberar, hoje ultrapassa os 30 dias”, afirma.

Com a escassez de containers, o valor do frete entre Brasil e Europa saltou em quase 5x desde 2020, contribuindo com o aumento nos preços do vinho (crédito: Ian Taylor).

“Frente aos aumentos de preços, os consumidores se dividem em três grupos: a minoria, que não muda seu perfil de consumo; aqueles que reduzem a quantidade de consumo e os que continuam gastando o mesmo valor, mas por um vinho de menor qualidade.”

Frente a estes aumentos – dados da consultoria Ideal mostram que o preço FOB do vinho importado subiu 6,6% em 2021, em comparação com o ano anterior, chegando a 26,5 dólares a caixa de 9 litros. Segundo a IWSR, a reação dos consumidores seguiu três formas de comportamento. Primeiro, há uma minoria que se conformou com a alta de preços e não mudaram o perfil de consumo. O segundo grupo segue a tendência chamada de shrinkflation – em que o preço permanece, mas o volume contido na embalagem diminui. Como os recipientes de vinho não encolheram, o consumidor reduziu em vez disso a quantidade ou frequência de compra dos seus rótulos preferidos. Por fim, o terceiro grupo rendeu-se à chamada skimpflation: pagando mais ou menos o mesmo do que costumava por um produto de qualidade inferior.

#2 Saúde e moderação no centro das escolhas

Em meados de 2021, a chef Janaina Rueda teve a ideia de introduzir o vinho sem álcool nos restaurantes Bar da Dona Onça e Casa do Porco, em São Paulo. “Começamos com a bebida no menu especial, mas a procura nos levou a incluir os rótulos na carta”, conta ela. Desde então, a procura por bebidas com menor teor alcóolico – com maior destaque –, ou sem álcool só aumentou em seus restaurantes. Janaína chegou até a estudar a importação de uma máquina, que conheceu na Espanha, capaz de extrair o álcool de qualquer bebida.

“A chefe Janaína Rueda trouxe o vinho sem álcool para o menu degustação, mas a procura a levou a incluir a bebida na carta.”

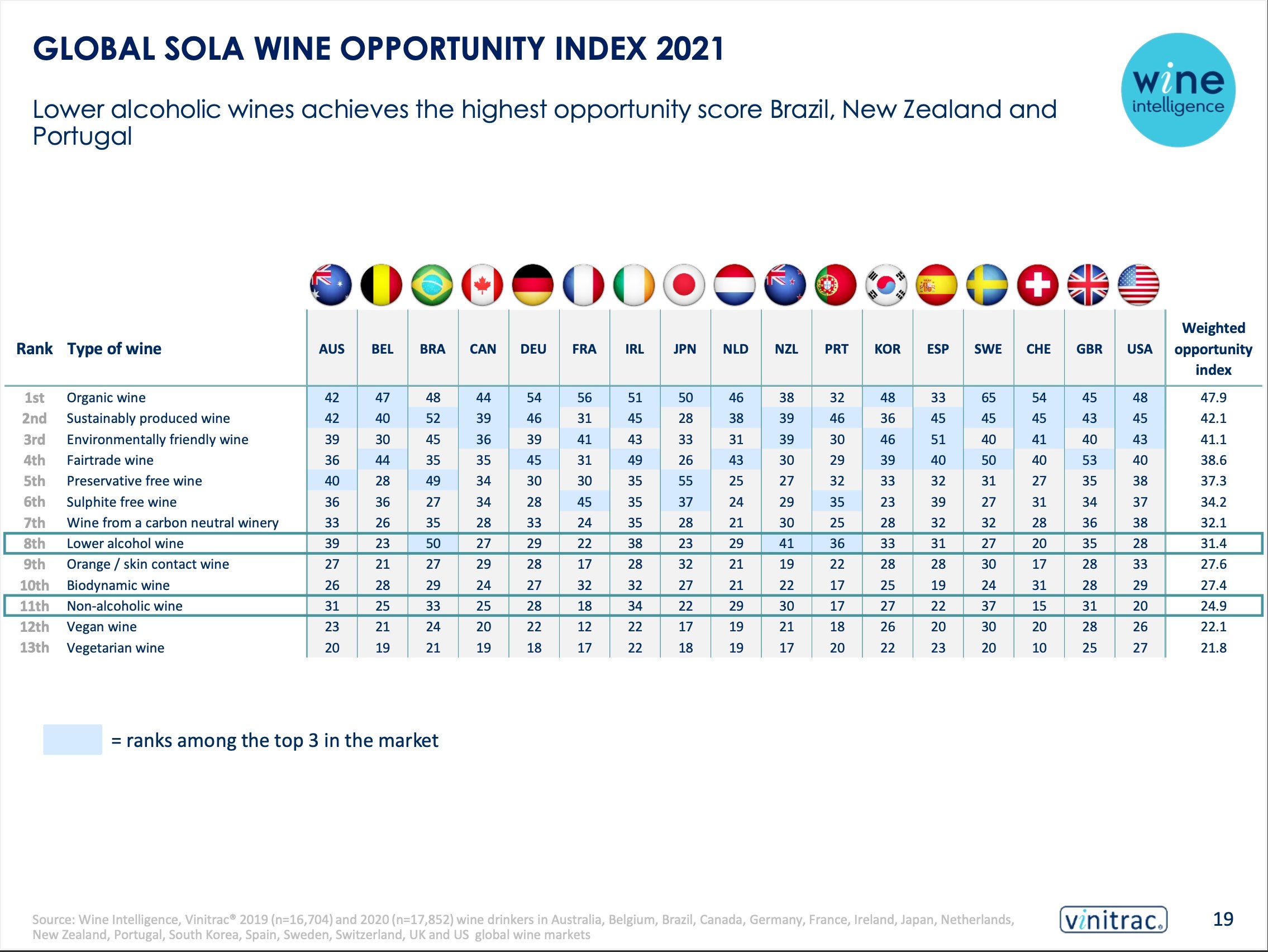

A chef não está sozinha. A preocupação com a saúde e com uma vida mais saudável é também um dos reflexos da pandemia e que tem levado muitos consumidores a refletir sobre a quantidade de álcool ingerida. Um exemplo é o estudo Opportunities for Low- and No-Alcohol Wine 2021, da Wine Intelligence, que aponta que os vinhos de baixo teor alcoólico tem o maior índice de oportunidade entre os 20 mercados analisados. Nesta categoria, o Brasil alcançou o mais alto índice de oportunidade (50), seguido por Nova Zelândia (41) e Portugal (36). Também na categoria dos vinhos sem álcool, o Brasil apresentou um dos mais elevados índices de oportunidade do estudo (33). Em contraste, entre os franceses estes índices são de 22 e 18, respectivamente; e para os norte-americanos, de 28 e 20.

Segundo a Wine Intelligence, o Brasil apresenta um dos mais altos índices de oportunidade para vinhos de baixo teor alcoólico e sem álcool entre os principais mercados da bebida (crédito: Wine Intelligence).

O estudo aponta ainda que a comunicação direta com o consumidor, pelas mídias sociais, e o e-commerce foram canais bastante eficientes para a divulgação deste estilo de vinho. Aliás, a pandemia levou até a uma democratização de oportunidades entre pequenas e grandes empresas já que as duas usaram as mesmas plataformas e estratégias digitais para chegar até os bebedores. Com a reabertura dos bares e restaurantes, os bartenders e sommeliers são personagens importantes para incentivar este consumo, que tende a continuar crescente.

Na linha de uma bebida mais saudável, há exemplos que podem chegar ao vinho. Gigantes de bebidas como Stella Artois e Budweiser colocaram em mercados testes latinhas de 330 ml de cervejas com 30% da necessidade diária do consumo de vitamina D. A aceitação do consumidor ainda é uma incógnita e o lançamento foi polêmico, com diversos especialistas criticando a adição destes componentes à cerveja. Mas não deixa de mostrar que o tema da saúde entrou no radar da indústria de bebida.

#3 Novos estilos adequados à demanda

German Garfinkel, diretor de B2B e Supply da Wine, hoje a maior importadora de vinhos brasileira, se diz muito animado com a nova linha de vinhos Dadá, elaborado pela Finca Las Moras, do grupo argentino Peñaflor. Lançados em outubro de 2021, os rótulos se destacam pela alta quantidade de açúcar residual – o Dadá Art Wine 3, elaborado com Cabernet Sauvignon e Syrah, por exemplo, tem 11,28 gramas de açúcar por litro. Além da classificação como meio seco, a linha traz uma comunicação mais voltada para a experiência de provar o vinho, do que para a uva ou região produtora. O espumante, por exemplo, é chamado de Pink Sweet. “Acredito na categoria. O consumidor tem uma trajetória a percorrer com o açúcar”, diz ele.

“Paralelo à tendência de provar vinhos meio secos, o consumidor brasileiro também está aberto a experimentar outras bebidas alcoólicas.”

Paralelo à tendência crescente dos vinhos meio secos, em geral identificados como mais frutados e macios – quase um não vinho –, o consumidor brasileiro também se declara disposto a provar outras bebidas. O relatório da IWSR mostra que estamos em segundo lugar no ranking dos consumidores propensos a experimentar outras bebidas alcoólicas, atrás apenas dos chineses. São pessoas que aceitam passar do vinho para as cervejas especiais, os diversos uísques, coquetéis, etc. É como se o brasileiro, depois de se abrir ao universo do vinho, percebesse a oportunidade de experimentar outros aromas e sabores, talvez sem ser fiel a nenhum deles.

Junto com a China, o Brasil é o mercado em que os consumidores se mostram mais dispostos a experimentar diferentes tipos e marcas de bebida alcoólica (crédito: IWSR)

#4 Bebidas prontas

O vinho chegou à categoria das bebidas prontas para consumo. O Portonic, elaborado com o vinho do Porto e envasado em latinhas de alumínio, é um bom exemplo. O coquetel pronto para beber é a aposta de vinícolas, como a portuguesa Taylor’s, para o mercado europeu durante o verão, e para outros países em que o clima temperado é uma constante ao longo do ano. Depois do sucesso na Europa, as primeiras latinhas do Portonic, da Taylor's, e do Pink & Color, da Croft, desembarcarão até o final de fevereiro no Brasil, devendo custar cerca de 20 reais. O embarque, diz o executivo Fernando Seixas, atrasou porque o conservante usado no lançamento não foi aprovado pela legislação brasileira, obrigando-os a mudar a formulação. “É um produto novo, elaborado com o vinho do Porto e que ajuda a democratizar o mercado”, afirma. E logo acrescenta: “o consumidor jovem quer bebidas mais fáceis de beber e aqui o coquetel já vem pronto.”

Coquetéis a base de vinho, como o Portonic da Taylor's, chegam ao Brasil com a promessa de expandir o consumo da bebida para mais ocasiões (crédito: Taylor's).

“As bebidas prontas para consumo devem representar 8% do mercado de bebidas alcoólicas até 2025. Em 2020, elas tinham 4% do mercado”

A Taylor’s não é a única a apostar nos drinques em lata. A espanhola Freixenet é outro exemplo, com a linha Mía. Em ambos os casos, a decisão de lançamento foi baseada em dados. Segundo o IWSR, as chamadas bebidas prontas para consumo, ou Ready to Drink (RTD), devem representar 8% do mercado de bebidas alcoólicas até o ano de 2025 – em 2020, elas tinham 4% do mercado. Estima-se uma taxa de crescimento anual na casa dos 15%, enquanto as bebidas alcoólicas em geral devem crescer cerca de 1% ao ano. Ou seja, uma previsão de crescimento muito superior a dos destilados, vinhos e cervejas. Os dez mercados em foco para as RTDs são Austrália, Brasil, Canadá, China, Alemanha, Japão, México, África do Sul, Reino Unido e EUA, que representam mais de 85% de todo o volume desta categoria no mundo. Ainda, as RTDs estão ganhando espaço entre as bebidas premium. Basta observar a embalagem de Portonic, da Taylor’s, para entender este fenômeno.

#5 O vinho em novos espaços e ocasiões

Talvez impensável em um passado recente, o vinho também pode sair da garrafa e ganhar novas maneiras de ser apresentado para o consumidor. O melhor exemplo no Brasil é o projeto da sommelière Gabriela Monteleone em parceria com o importador Ariel Kogan, batizado de “Tão longe, tão perto”. A proposta da dupla são os vinhos servidos em barricas de chope ou mesmo com várias torneiras no balcão do bar ou do restaurante. E o vinho também pode ser adquirido em garrafas retornáveis de 1 litro, os growlers.

Vinhos extraídos na pressão em diferentes torneiras, ao estilo do chope, é um novo formato de serviço que chega ao Brasil (crédito: OpenTable)

O projeto exemplifica a tendência de servir o vinho de maneira descompromissada, sem a pompa e circunstância que rodeia a bebida. Mas não é o único. O vinho em lata, que ganhou diversos lançamentos durante a pandemia, segue na linha de descomplicar o consumo. Nesta categoria, a bebida é pensada para consumo em locais mais despojados, da praia à balada, e abre mão de um dos pré-requisitos para a apreciação, que é a taça.

“Impensável no passado, o vinho pode sair da garrafa e ganhar novas maneiras de ser apresentado para o consumidor.”

Direto da latinha, é impossível sentir seus aromas. Cabe ao vinho fisgar o consumidor apenas pelo seu sabor e sua imagem, de uma bebida refrescante, leve e, não raro, frisante. Servido gelado, traz também a praticidade de consumo.

#6 Produto local

Indiretamente, a pandemia fez bem ao vinho brasileiro. Passado o susto da chegada do vírus, que coincidiu com o período de colheita e elaboração da safra de 2020, as vinícolas nacionais foram encontrando um consumidor propenso a provar os brancos e tintos elaborados no país. As razões foram as mais diversas. Primeiro, a oferta de rótulos de qualidade nos supermercados, então o principal (e às vezes o único) ponto de venda aberto para os consumidores. Nas gôndolas, além de um vinho de qualidade, o consumidor encontrou um produto com preços competitivos, fator importante no momento de compra.

Anos atrás, talvez a aceitação não fosse tão boa, mas a bebida brasileira ganhou qualidade nas últimas safras. Contou também com a sorte de boas condições climáticas para as safras de 2018, que estava no mercado com a chegada do coronavírus, e a de 2020. Vinhos redondos, com taninos bem moldados ajudaram o consumidor a vencer o preconceito contra a bebida brasileira. Assim como nos vinhos com baixo teor alcoólico, os pequenos produtores também conseguiram investir em vendas online, ampliando o alcance da bebida.

Resultado: o ano de 2021 trouxe vendas crescentes para os vinhos finos brasileiros, com alta de 23% frente ao já aquecido ano de 2020, de acordo com os dados da Ideal Consulting. Os espumantes brasileiros também se recuperaram da retração do ano anterior, quando a ausência de festas e comemorações levaram à redução do seu consumo, e cresceram 35%. Em comparação, os espumantes importados tiveram um aumento de 17% no mesmo período.

Há outros fatores que colocam o vinho brasileiro nas taças dos consumidores. Um deles é a preocupação crescente, de uma parcela da população, em priorizar o consumo de produtos locais. A pesquisa Top 10 Consumer Trends 2022, da Euromonitor, mostra que 28% dos consumidores buscam comprar produtos e serviços locais, o que também ajuda o vinho brasileiro. Outro é o fator preço: se a desvalorização do real frente ao dólar tornou os brancos e tintos nacionais mais competitivos, isso deve se intensificar em 2022. Os rótulos importados devem ficar ainda mais caros ao longo do ano.

“O interesse crescente pelo vinho brasileiro refletiu nas demais atividades ligadas à bebida, incentivando o investimento em enoturismo.”

O interesse crescente pelo vinho brasileiro, ainda, refletiu nas demais atividades ligadas à bebida. O enoturismo se transformou não apenas em uma importante ferramenta de marketing, como também ganhou novos adeptos pelo fato de ser uma atividade ao ar livre, lazer tão indicado nestes tempos de pandemia.

Animados com a performance do vinho nacional, investidores apostam em mega empreendimentos de enoturismo, como o Bewine Resort – complexo hoteleiro em construção no Vale dos Vinhedos (crédito: Bewine)

E novos projetos saíram do forno, como o enorme Bewine Resort, um complexo hoteleiro em uma área de 60 mil metros quadrados no Vale dos Vinhedos. Quando pronto, o projeto de 300 milhões de reais contará com 421 apartamentos e diversas atrações ao redor do vinho, como a maior adega vertical do mundo, entre outras novidades. Outro grande investimento, estimado em 100 milhões de reais, é o Castelos do Vale Resort, com 185 unidades inspiradas em palacetes renascentistas, que será erguida ao lado da vinícola Dom Cândido. Estes são apenas dois exemplos, certamente outros virão.

Foto de capa: Paulo Carrolo on Unsplash